Основные принципы

Основой теории волн Эллиота являются три понятия: модель, соотношение и время. Моделью волн называется конфигурация, которая принимает определенное сочетание волн.

Анализ соотношений позволяет определять возможные уровни коррекции и ценовые ориентиры путем измерения соотношений между различными волнами.

И, наконец, между волнами существуют определенные временные связи, которые также являются предметом волнового анализа. Они служат для подтверждения волновых моделей и соотношений волн.

Изначально теория волн Эллиота применялась для анализа фондовых индексов - в частности промышленного индекса Доу-Джонса. В несколько упрощенном виде основной постулат теории гласит: фондовый рынок подчиняется повторяющемуся ритму - пять волн роста и три волны падения.

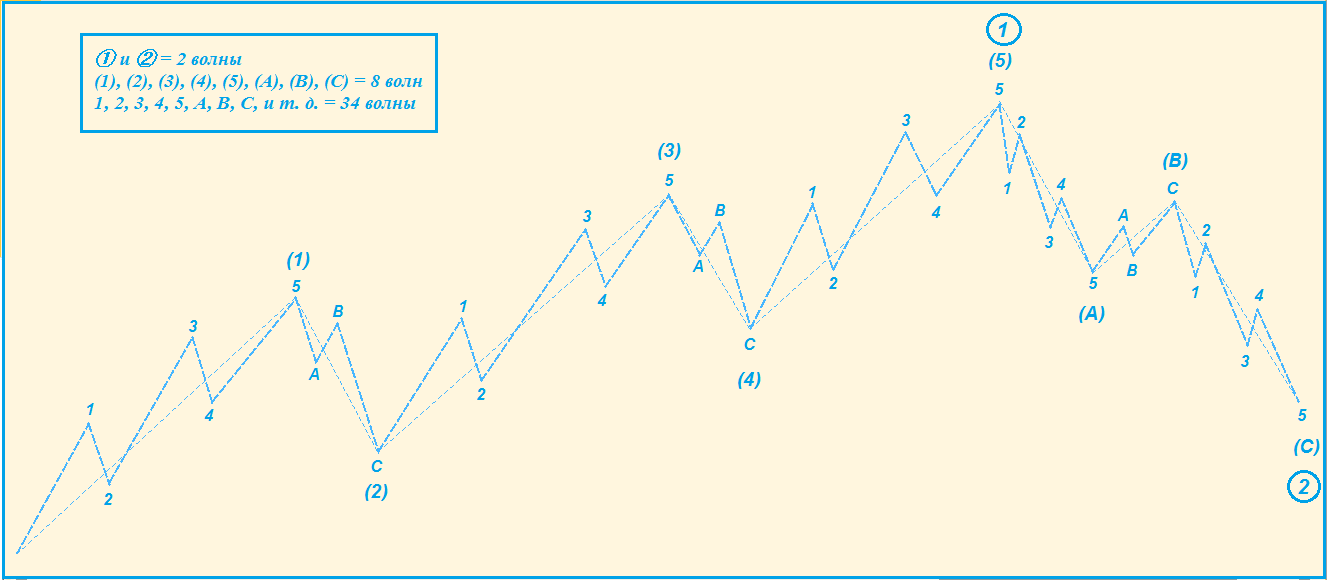

Волны первичного уровня "Major" Пример волновой модели первичного уровня "Major"

Пример волновой модели первичного уровня "Major"

На рисунке волн первичного уровня "Major", мы видим пример одного полного цикла. Один полный цикл состоит из восьми волн - пяти волн роста и трех волн падения. Пять волн, составляющих фазу роста, на рисунке пронумерованы. Восходящие волны (1, 3, 5) их называют импульсными волнами. Нисходящие волны 2 и 4 развиваются в противоположном тенденции направлении. Их называют корректирующими волнами, так как они вносят поправки в движение волн 1 и 3. После того как рост, состоящий из пяти волн, завершается, начинается трехволновая корректировка. Три корректирующие волны помечены на рисунке буквами "А", "В" и "С".

Почти такой же важной характеристикой волн, как устойчивая модель их сочетания, является степень соответствующей тенденции. Существуют многочисленные степени тенденции. Сам Эллиотт, например, выделял девять различных уровней развития тенденции (или протяженности тенденции), начиная с "Великого сверхцикла", охватывающего целых двести лет, и кончая сверхкороткой степенью, существующей всего несколько часов. Важнейшее правило теории волн гласит: независимо от степени тенденция всегда будет развиваться по основному восьмиволновому циклу.

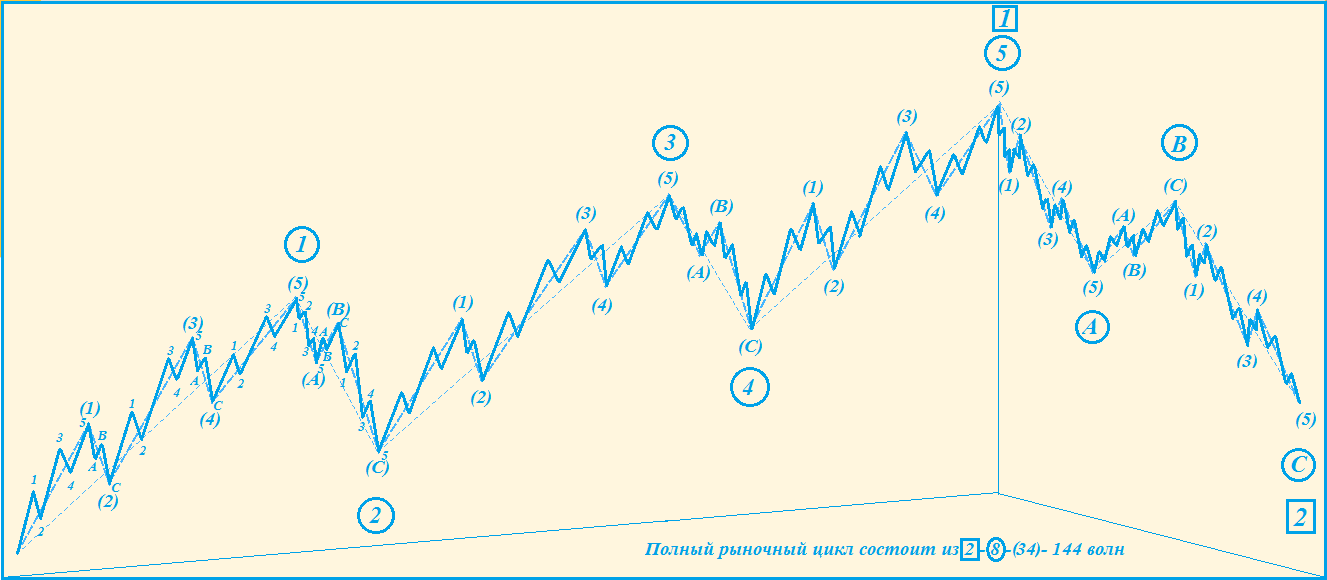

Каждая волна подразделяется на меньшие волны, которые в свою очередь также разбиваются на волны - еще меньшей степени. Естественно, отсюда следует, что каждая из волн фактически является частью большей, следующей в волновой иерархии. Пример такой иерархии представлен на рисунке волн среднего уровня "Intermediate".

Волны среднего уровня "Intermediate" Пример волновой модели среднего уровня "Intermediate"

Пример волновой модели среднего уровня "Intermediate"

Две самые крупные волны - 1 и 2 подразделяются на восемь меньших, которые в свою очередь подразделяются на тридцать четыре еще меньших волны. Эти две большие волны -представляют собой лишь первые две волны, входящие в состав еще более значительной пятиволновой восходящей тенденции. За ними должна последовать волна (з), относящяяся к тому же иерархическому уровню. Тридцать четыре волны, изображенные на рисунке волн среднего уровня "Intermediate", при переходе на одну степень вниз подразделяются уже на сто сорок четыре, пример представлен на рисунке волнн мелкого уровня "Minor".

Волны мелкого уровня "Minor" Пример волновой модели мелкого уровня "Minor"

Пример волновой модели мелкого уровня "Minor"

Посмотрите на примеры волн первичного,среднего и мелкого уровня , демонстрирующие весьма важную особенность волн. На сколько меньших волн может быть разбита данная волна (три или пять), зависит от направления большей волны, частью которой она является. Так, волны (1), (3) и (5) рисунок волн среднего уровня "Intermediate", подразделяются на пять волн каждая, поскольку волна большей степени, волна (l) - восходящая. Поскольку волны (2) и (4) идут в противоположном восходящей тенденции направлении, они разбиваются только на три волны меньшей степени.

Посмотрите внимательнее на корректирующие волны (А), (В), (С) - они составляют корректирующую волну (2) (большей степени). Обратите внимание, что две опускающиеся волны - (А) и (С) - подразделяются на пять меньших волн каждая, поскольку идут в том же направлении, что и большая по степени волна (2). Волна (В), наоборот, состоит всего из трех волн, поскольку идет в направлении, противоположном идущей более крупной волне (2).

Умение различать трехволновые и пятиволновые модели - основа практического применения теории волн. От него зависят все дальнейшие действия трейдера. Количество волн подсказывает, чего следует ожидать на рынке. Оформившаяся пятиволновая конфигурация, например, показывает, что завершилась только часть движения большей волны, что оно продолжится (если это только не пятая волна в структуре более высокой по иерархии пятой волны).

Важнейшее правило интерпретации волновых структур гласит: коррекция не может состоять из пяти волн. Так, если при общей тенденции роста наблюдается пятиволновое падение, можно с высокой долей уверенности констатировать, что мы фактически имеем дело с первой волной трехволнового (А-В-С) падения, то есть падение продолжится. На медвежьем рынке после трехволнового повышения должна возобновиться тенденция падения. А оживление, состоящее из пяти волн, - предупреждение, что следует ожидать более значительного движения цен вверх. Более того, оно вполне может оказаться первой волной новой бычьей тенденции.

Индивидуальные особенности волн

Волны могут удлиняться или сжиматься, однако базовые формы остаются неизменными.

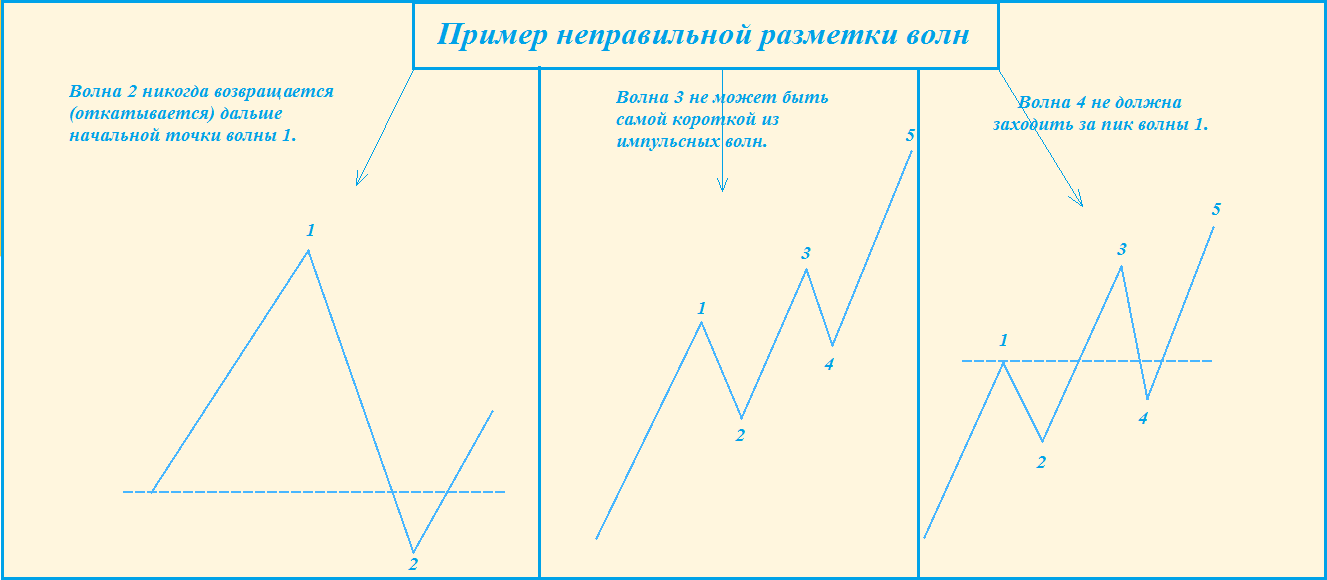

Существуют три важных правила для правильной интерпритации волн:

1). Волна 2 никогда возвращяется (откатывается) дальше начальной точки волны 1. Если импульсные волны устремлены вверх, то волна 2 не может опуститься ниже начальной точки волны 1, пример представлен на рисунке . Если импульсная последовательность идет вниз, то волна 2 не может подняться выше пика, с которого началось развитие волны 1.

2). Волна 3 не может быть самой короткой из импульсных волн, пример представлен на рисунке . Волна 3 не обязанна быть самой длинной, но почти всегда она оказывается самой длинной.

3). В растущей последовательности волна 4 не может зайти за пик волны 1. В падающей последовательности ралли волны 4 не может подняться выше дна волны 1. Если нарушается хотя бы одно из этих правил, то последовательность не является импульсной по природе.

Неправильный каунтинг Пример неправильного каунтинга

Пример неправильного каунтинга

Давайте подробнее остановимся на индивидуальных особенностях волн, знагие их очень полезно, особенно когда отсчет волн не дает ясной картины. Также важно помнить, что они остаются неизменными - к какой бы иерархической степени не относилась волна.

Волна 1. Почти половина всех первых волн зарождается у основания рынка и является не чем иным, как "отскоком" от наиболее низких уровней. Иногда она может быть достаточно динамичной - особенно если начинается от основных ценовых моделей основания рынка.

Волна 2. Расстояние, пройденное волной 1, может почти полностью покрыться ходом волны 2. Тем не менее последняя уверенно удерживается над уровнем основания первой волны, что приводит к образованию различных традиционных графических моделей - таких, например, как двойное или тройное основание или перевернутая модель "голова и плечи".

Волна 3. Третья волна, как правило, самая длинная и динамичная. Пересечение волной 3 уровня вершины первой волны регистрирует все типы классических прорывов и сигналы к открытию длинных позиций. Буквально все технические системы, следующие за тенденцией, к этому моменту уже вступили в игру на повышение. На третью волну приходится самое значительное увеличение объема торговли, в это время на графиках появляются многочисленные пробелы. Не удивительно, что шансы растяжения у третьей волны самые большие. Волна 3 никогда не может быть самой короткой волной из пяти. К этому времени даже результаты фундаментального анализа выглядят оптимистично.

Волна 4 . Четвертая волна имеет, как правило, сложное строение. Как и волна 2, она представляет собой фазу коррекции или консолидации, однако отличается от последней своим строением. во время четвертой волны на графиках часто появляются треугольники, согласно важнейшему правилу теории волн, основание волны 4 никогда не перекрывает вершину первой волны.

Волна 5. Волна 5, обычно гораздо менее динамична, чем третья. Во время пятой волны многие подтверждающие технические индикаторы, начинают отставать от движения цен. Также в зто время на некоторых осцилляторах начинают появляться отрицательные расхождения (дивергенции), предупреждая о возможном приближении рынка к вершине.

Волна А. Волна А, соответствующая фазе коррекции, редко интерпретируется правильно. В ней часто склонны видеть простое отступление цены вниз при тенденции повышения. Наиболее убедительным сигналом того, что на самом деле изменение более серьезно, является разбиение волны А на пять меньших волн. Заметив к этому времени несколько расхождений осцилляторов в ходе предшествующего роста цен, внимательный аналитик может также увидеть некоторый сдвиг в изменениях объема. Теперь увеличение объема может приходиться на падение цен, а не на их рост (хотя это и не обязательно).

Волна В. Эта волна отражает "отскок" цен вверх при новой нисходящей тенденции. Для нее характерен низкий объем. Появляется последняя возможность покинуть старые длинные позиции, сохранив достоинство. Рынок также предоставляет еще одну возможность открыть новые короткие позиции. В зависимости от конкретного типа коррекции, оживление рынка может подвергнуть проверке прежние максимумы (при этом образуется двойная вершина) или даже перекрыть их, прежде чем цены возобновят падение.

Волна С. Появление этой волны уже не оставляет никаких сомнений в том, что восходящая тенденция закончилась. В зависимости от типа происходящей коррекции, волна С часто опускается намного ниже основания волны А, демонстрируя все типы классических сигналов к открытию коротких позиций, известных в техническом анализе. В частности, при проведении линии тренда под основаниями волны 4 и волны А на графике иногда появляется хорошо знакомая модель "голова и плечи".